この記事でわかること

ご安心ください。

FP2級、投資歴8年のかないです。

毎月コツコツ積み立てとほったらかし運用で資産は500万を超えました!

この記事では、まず買うべきおすすめの投資信託を厳選し徹底比較。

記事の後半では選ぶ際の4つの重要ポイントを解説します。

読めば、あなたにぴったりの1本が必ず見つかり、安心して資産形成を始められます。

新NISAの概要

2024年から始まった新NISAは、投資初心者にとって心強い制度です。

投資信託を選ぶ前に新NISAの基本をおさえておきましょう。

NISAとは、個人投資家のための税金優遇制度です。

通常投資で得た利益(配当金、分配金、譲渡益)には約20%の税金がかかりますが、NISA口座内で得た利益は非課税になります。

2024年からは非課税で投資できる期間が無期限になり、年間に投資できる上限額も大幅に拡大されました。

これから投資を始めるなら、この非課税メリットを最大限に活用しましょう!

投資初心者の方には、まずつみたて投資枠から始めることをおすすめします。

新NISAにはつみたて投資枠と成長投資枠の2つの枠があり、併用も可能です。

成長投資枠は投資信託だけでなく個別株など選べる商品の幅が広い分、最初のうちはどれを選べば良いか迷ってしまうかもしれません。

つみたて投資枠は金融庁が厳選した投資信託に商品が絞られているため、初心者の方でも安心して選びやすいのが特徴です。

最初はつみたて投資枠で、リスクを抑えたインデックス型の投資信託から始めてみるのが、王道で安心な選択肢です。

新NISAでおすすめの投資信託を比較

投資初心者から経験者まで、幅広いニーズに応えるおすすめの投資信託を6つ厳選しました。

- eMAXIS Slim全世界株式(オール・カントリー)

- eMAXIS Slim米国株式(S&P500)

- NASDAQ100のインデックスファンド

- iFreeNEXT FANG+インデックス

- インド株式のインデックスファンド

- 高配当株SCHDのファンド

それぞれの特徴を比較しながら、ぴったりの1本を見つけてください。

投資で何を買うか迷ったら、まず検討したいのがこのeMAXIS Slim 全世界株式(オール・カントリー)です。

通称「オルカン」と呼ばれ、これ1本で日本を含む世界中の先進国や新興国の株式にまとめて投資できるのが最大の特徴です。

eMAXIS Slim 全世界株式(オール・カントリー)

| 信託報酬 | 0.05775% |

| 買付手数料 | なし |

| 解約手数料 | なし |

| 信託財産留保額 | なし |

| 新NISA | つみたて投資枠、成長投資枠 |

| 運用方法 | インデックスファンド |

| 純資産額 | 約7兆円 |

| 運用会社 | 三菱UFJアセットマネジメント株式会社 |

| 取り扱い証券会社 | SBI証券・マネックス証券・ 楽天証券・松井証券など |

世界経済の成長に合わせて資産を増やしていくことを目指すため、特定の国や地域が不調でも、他の国や地域でカバーできる分散効果が期待できます。

信託報酬も年率0.05775%以内と非常に低く設定されており、長期的な資産形成として最適です。

オルカン1本で分散投資できるので、安心して長期保有しやすい王道の投資信託と言えるでしょう。

世界経済の中心であるアメリカの成長に期待するなら、eMAXIS Slim 米国株式(S&P500)が有力な選択肢です。

アメリカの代表的な株価指数である「S&P500」に連動する成果を目指します。

eMAXIS Slim 米国株式(S&P500)

| 信託報酬 | 0.0814% |

| 買付手数料 | なし |

| 解約手数料 | なし |

| 信託財産留保額 | なし |

| 新NISA | つみたて投資枠、成長投資枠 |

| 運用方法 | インデックスファンド |

| 純資産額 | 約8兆円 |

| 運用会社 | 三菱UFJアセットマネジメント株式会社 |

| 取り扱い証券会社 | SBI証券・マネックス証券・ 楽天証券・松井証券など |

S&P500はアップルやマイクロソフトなど、厳しい基準をクリアした米国の主要企業約500社で構成されています。

つまりこの1本に投資するだけで、世界をリードする米国の有名企業にまとめて投資できるのです。

しかも、2025年1月25日から信託報酬が引き下げられました。

信託報酬引き下げ前後の比較

| 引き下げ前 | 引き下げ後 |

| 年率0.09240%~0.09372%(税込) | 年率0.07568%~0.08140%(税込) |

全世界株式と並んで非常に人気が高く、どちらを選ぶかは投資家の間でもよく議論されています。

S&P500と全世界株式の過去のリターンを比較してみましょう。

過去30年間の平均利回り

| S&P500 | 全世界株式 |

| 年平均12.6% | 年平均8.5% |

このようにS&P500の方が高いリターンを記録しています。

どちらを選ぶかは好みですが、よりリスクを抑えたい方はオルカンをおすすめします。

より積極的なリターンを狙いたい方には、米国のハイテク企業群に集中投資する「NASDAQ100」のインデックスファンドがおすすめです。

NASDAQ100指数は、米国のナスダック市場に上場する企業のうち、金融を除いた時価総額上位100社で構成されています。

NASDAQ100組入れ上位10銘柄

| 企業名 | 組入比率 | 業種 |

|---|---|---|

| NVIDIA | 14.43% | テクノロジー |

| Microsoft | 12.14% | テクノロジー |

| Apple | 11.07% | テクノロジー |

| Amazon | 7.94% | 消費者自由裁量 |

| Meta Platforms | 6.17% | テクノロジー |

| Broadcom | 4.56% | テクノロジー |

| Alphabet Class A | 4.22% | テクノロジー |

| Alphabet Class C | 3.95% | テクノロジー |

| Tesla | 3.69% | 消費者自由裁量 |

| Netflix | 1.70% | 消費者自由裁量 |

上位10銘柄のうち7社がテクノロジーセクターに属しており、AI・半導体・ソフトウェア・インターネット関連企業が中心となっています。

S&P500が約500社に分散投資するのに対し、NASDAQ100は約100社、しかもIT企業中心のため値動きが大きくなる傾向があります。

2024年はハイテク株が絶好調な1年だったこともあり、高いパフォーマンスを出しています。

NASDAQ100は高いリターンが期待できるため、攻めの投資をしたい方におすすめです。

NISA対応のおすすめファンドを2つ紹介します。

eMAXIS NASDAQ100インデックス

| 信託報酬 | 年率0.2035% |

| 買付手数料 | なし |

| 解約手数料 | なし |

| 信託財産留保額 | なし |

| 新NISA | 成長投資枠 |

| 運用方法 | インデックスファンド |

| 純資産額 | 約1,725億円 |

| 運用会社 | 三菱UFJアセットマネジメント |

| 取り扱い証券会社 | 楽天証券、マネックス証券など |

iFreeNEXT NASDAQ100インデックス

| 信託報酬 | 年率0.495% |

| 買付手数料 | なし |

| 解約手数料 | なし |

| 信託財産留保額 | なし |

| 新NISA | つみたて投資枠、成長投資枠 |

| 運用方法 | インデックスファンド |

| 純資産額 | 約2,016億円 |

| 運用会社 | 大和アセットマネジメント |

| 取り扱い証券会社 | 楽天証券、マネックス証券など |

iFreeNEXT NASDAQ100インデックスはつみたて投資枠対応ですが、手数料が他より高めです。

ハイリスクを許容できる経験者向けですが、さらに大きなリターンを追求するなら「iFreeNEXT FANG+インデックス」が挙げられます。

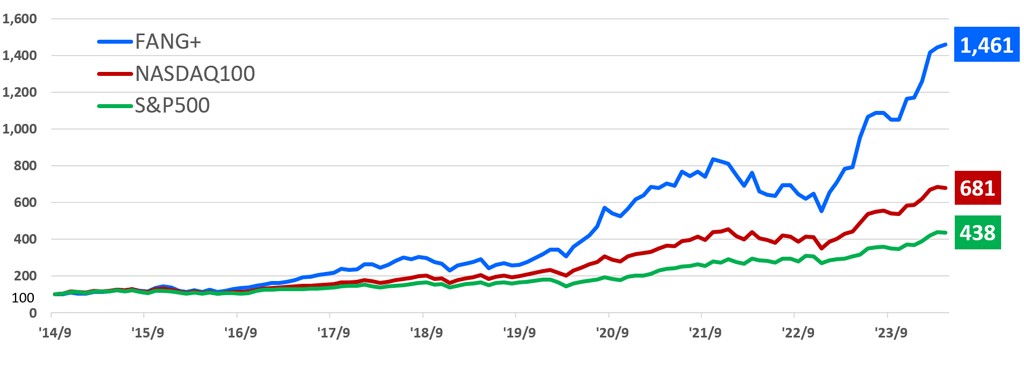

FANG+指数は、NYSE(ニューヨーク証券取引所)の子会社であるICEが算出する株価指数です。

NASDAQ100が100社に投資するのに対し、米国の次世代テクノロジーを牽引する超有名企業10社に集中投資するのが特徴です。

FANG+指数は米国企業10銘柄で構成されており、Facebook(現Meta)、Amazon、Netflix、Google(Alphabet)、Apple、Microsoftのコア6銘柄に定期的に入れ替わる4銘柄を加えた構成となっています。

これらの構成銘柄により、FANG+指数は過去10年間で約18倍の成長を遂げ、S&P500やNASDAQ100を大きく上回るパフォーマンスを記録しています。

S&P500やNASDAQ100と比べ高いリターンを記録しています。

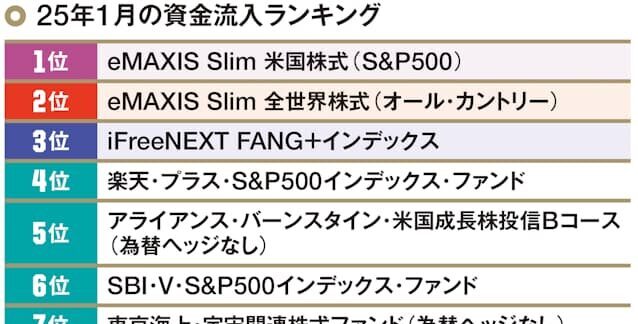

以前から人気の投資信託でしたが、2025年にはオルカン・S&P500に次ぐ全投資信託中3位を記録しました。

その反面、投資先が10銘柄と極端に絞られているため、分散効果はほとんど期待できません。

株価が大きく上昇した際には絶大なリターンをもたらす可能性がある一方、下落時のリスクも非常に高くなります。

リスクを取れる投資家にとっては、有力な投資選択肢となるでしょう。

iFreeNEXT FANG+インデックス

| 信託報酬 | 年率0.7755 % |

| 買付手数料 | なし |

| 解約手数料 | なし |

| 信託財産留保額 | なし |

| 新NISA | つみたて投資枠、成長投資枠 |

| 運用方法 | インデックスファンド |

| 純資産額 | 約7,314 億円 |

| 運用会社 | 大和アセットマネジメント |

| 取り扱い証券会社 | 楽天証券、SBI証券、マネックス証券など |

また、つみたて投資枠でも購入可能な点も魅力です。

高いリターンを出せる銘柄ほど、NISAの税制優遇効果が大きくなります。

FANG+のような高成長銘柄は、NISAとの相性が抜群と言えるでしょう。

将来の大きな成長ポテンシャルに期待して投資したいなら、インド株式に注目です。

世界トップクラスの人口を誇り、今後さらなる経済発展が期待されるインドの優良企業に厳選して投資します。

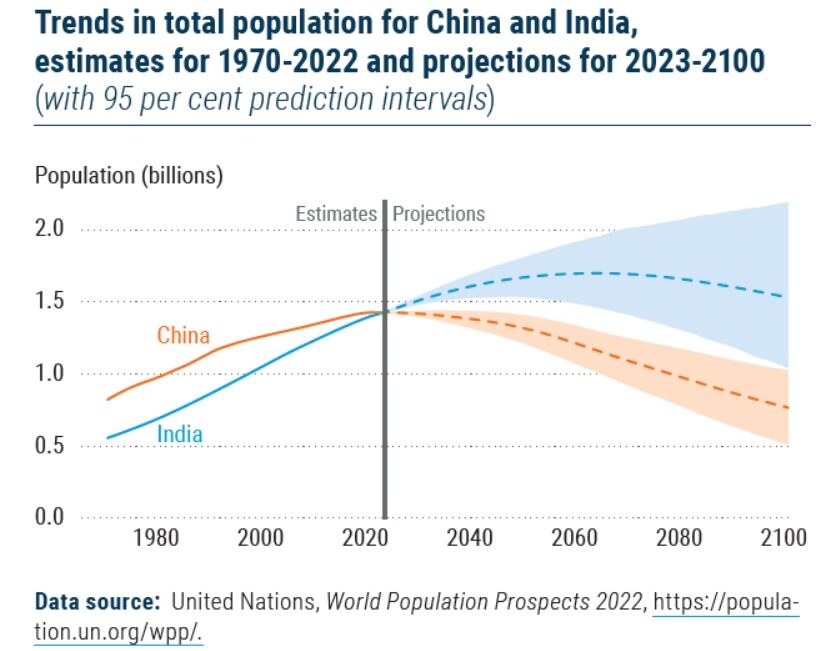

インドは2023年半ばに世界人口1位になり、2060年ごろピークを迎えると国連は予想しています。

インドが中国を抜いて世界人口1位になったことで、証券会社の特集でも頻繁に取り上げられることが多いようです。

人口の多さは経済成長の原動力となるため、インド株の将来性にも注目する個人投資家も増えています。

また現在GDP世界5位のインドが、人口増加に伴う民間消費の力強い伸びにより、2027年には日本とドイツを抜いて世界3位になると予想されています。

新興国への投資は先進国に比べてリスクが高くなりますが、その分大きなリターンも期待できます。

NISA対応のファンドを2つ紹介します。

楽天・インド株Nifty50インデックス・ファンド

| 信託報酬 | 年率0.308% |

| 買付手数料 | なし |

| 解約手数料 | なし |

| 信託財産留保額 | なし |

| 新NISA | 成長投資枠 |

| 運用方法 | マザーファンド方式 |

| 純資産額 | 約325億円 |

| 運用会社 | 楽天投信投資顧問 |

| 取り扱い証券会社 | 楽天証券、SBI証券、マネックス証券など |

SBI・iシェアーズ・インド株式インデックス・ファンド

| 信託報酬 | 年率0.3138% |

| 買付手数料 | なし |

| 解約手数料 | なし |

| 信託財産留保額 | なし |

| 新NISA | 成長投資枠 |

| 運用方法 | マザーファンド方式 |

| 純資産額 | 約777億円 |

| 運用会社 | SBIアセットマネジメント株式会社 |

| 取り扱い証券会社 | SBI証券、松井証券のみ |

インド株式は高い成長期待がある一方でリスクも高いため、ポートフォリオ全体のバランスを考えて投資することが重要です。

初心者向けではないのですが、将来の配当金生活を狙う方は高配当投資信託を検討してみても良いかもしれません。

特に最近注目されているのがSCHD(シュワブ・米国配当株式ETF)と呼ばれる米国の高配当ETFです。

SCHDの過去5年の平均利回りは3.51%と高め。

このSCHDに投資ができるSCHD連動型の投資信託が楽天証券やSBI証券から提供されています。

両者を比較してみましょう。

| 楽天・シュワブ・高配当株式・米国ファンド(四半期決算型) | SBI・S・米国高配当株式ファンド (年4回決算型) | |

|---|---|---|

| 設定日 | 2024年9月27日 | 2024年12月20日 |

| 信託報酬 | 0.192% | 0.1238% |

| 販売会社 | 楽天証券 | SBI証券 |

| 配当月 | 2・5・8・11月 | 3・6・9・12月 |

株価の値上がり益を狙いつつ、定期的にお金を受け取れるのが魅力です。

ただし分配金を受け取るとその分課税されることや、再投資の効率は分配金を出さないファンドに劣る場合がある点には注意が必要です。

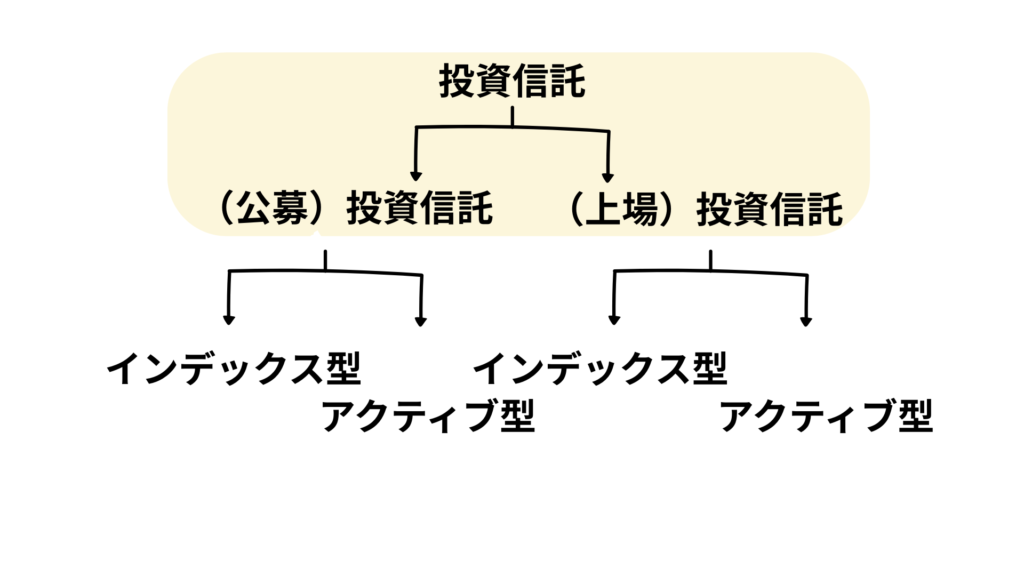

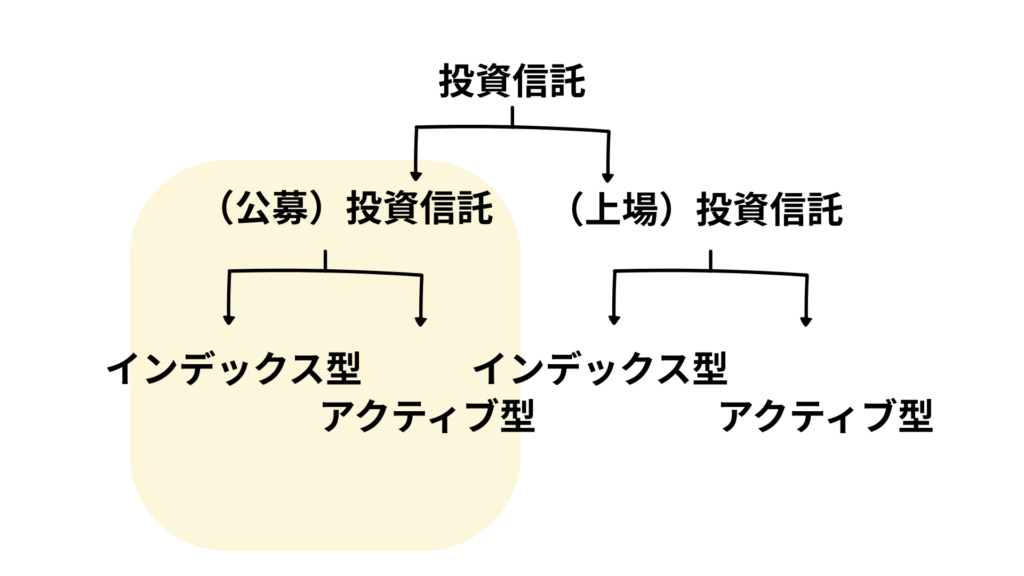

新NISAで買える投資信託の種類

新NISAで選べる商品は、大きく2つの種類に分けられます。

「上場投資信託(ETF)」と、一般的な「公募投資信託」です。

どちらも分散投資できる点は同じですが、買い方や値動きの仕組みが異なります。

それぞれの特徴を理解しましょう。

一般的に投資信託として広く知られているのが、この公募投資信託です。

ETFとは異なり1日に1回だけ算出される基準価額という値段で取引されます。

リアルタイムでの売買はできませんが、多くの金融機関で100円や1,000円といった少額から購入でき、毎月決まった日に自動で積み立てる設定が便利です。

分配金を受け取らずにそのまま自動で再投資してくれるコースを選ぶと、複利の効果を最大限に活かせます。

手間をかけずにコツコツと長期的な資産形成を目指す投資初心者の方には、まずこちらの公募投資信託がおすすめです。

ETF(Exchange Traded Fund)は、証券取引所に上場している投資信託です。

株式と同じように、証券取引所が開いている時間ならいつでもリアルタイムで価格を見ながら売買できるのが最大の特徴で、指値注文もできます。

ただし株式と同様に1口単位での取引となるため、少額での積立投資には向きません。

運用で得た利益である分配金が自動で再投資されない商品も多く、複利効果を得るには手動での再投資が必要です。

取引の自由度を重視する中級者以上の方に向いている商品といえます。

投資信託の2つのタイプ

投資信託もETFも、その運用方針によって大きく2つのタイプに分けられます。

市場平均と同じような成果を目指す「インデックス型」と、市場平均を上回る成果を積極的に目指す「アクティブ型」です。

それぞれの特徴やメリット・デメリットを理解しましょう。

インデックス型とは、日経平均株価や米国のS&P500といった特定の指数(インデックス)と同じ値動きをすることを目指すタイプの投資信託です。

市場全体の平均点を取るようなイメージで、分かりやすく安定した運用が期待できます。

専門家による銘柄の調査などが不要で機械的に運用できるため、手数料である信託報酬が非常に低く設定されているのが大きなメリットです。

長期でコツコツ資産形成を行う上で、コストの低さは将来のリターンに大きく影響します。

まずはこのインデックス型で、市場全体の成長の恩恵を低コストで受け取ることから始めると良いでしょう。

アクティブ型は、投資の専門家が独自の調査や分析を行い、市場平均(インデックス)を上回るリターンを目指す投資信託です。

専門家が手間暇をかけて運用するため、インデックス型に比べて信託報酬は高くなる傾向があります。

運用がうまくいけばインデックス型を大きく上回る利益が期待できるのが魅力ですが、逆に市場平均を下回ってしまう可能性もあります。

新NISAで投資信託を選ぶ4つのポイント

数ある投資信託の中から、自分に合った1本を見つけるのは大変です。

しかしポイントさえ押さえれば、初心者でも取り返しのつかない失敗は防げます。

ここでは、長期的な資産形成を成功させるために、特に重要となる以下の4つの選び方の基準を解説します。

- インデックス型を選ぶ

- 分散投資できるか

- 信託報酬が低い

- 純資産額が大きさ

投資信託選びに迷ったら、まずはインデックス型を選ぶのが王道です。

インデックス型は、市場全体の平均点を目指す運用スタイルで、手数料が安いのが最大のメリット。

一方、市場平均を超えるリターンを目指すアクティブ型は、調査費用などがかかるため手数料が高くなる傾向にあります。

実は長期的に見ると、手数料の安いインデックス型のリターンが、手数料の高い多くのアクティブ型を上回るというデータも少なくありません。

まずは手数料という確実にマイナスになる要素を抑えられるインデックス型を選び、着実に資産形成の第一歩を踏み出しましょう。

「卵は一つのカゴに盛るな」という有名な格言があります。

これは投資先を一つに集中させると、それが値下がりした時に大きな損失を被る危険があるため、複数の投資先に分けるべきだという教えです。

投資信託を選ぶ際も、分散が非常に重要になります。

1つの国の特定の業界だけに投資するファンドより、「全世界株式」や「S&P500」のように多くの国や企業に幅広く投資できる商品のほうが、リスクを抑えやすくなります。

1本で世界中に分散投資できるファンドは、初心者にとって心強い味方になるでしょう。

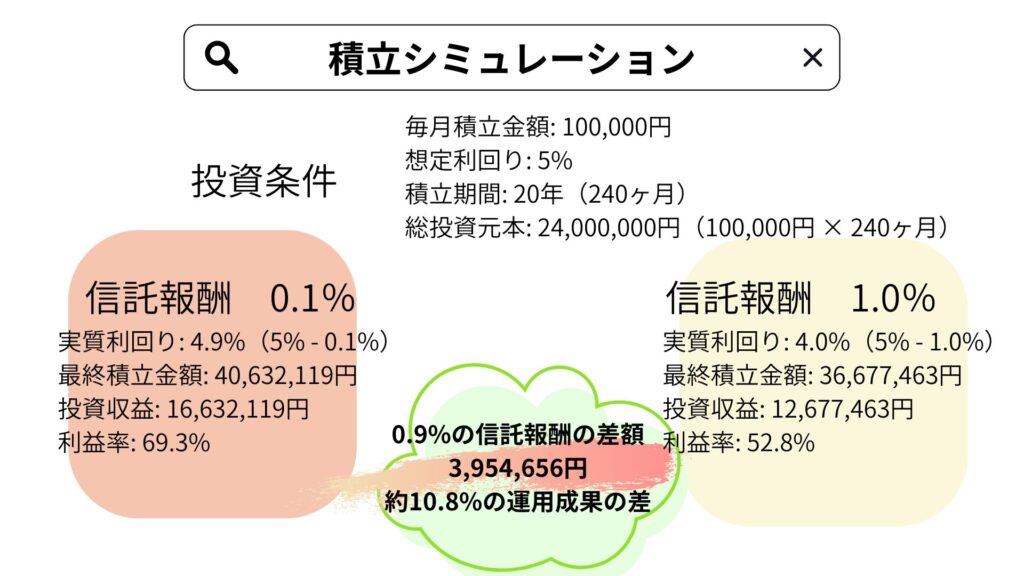

信託報酬とは投資信託を保有している間、毎日支払い続ける隠れたコストです。

信託報酬は限界まで低いものを選びましょう。

例えば、年率0.1%と年率1.0%では、わずか0.9%の差に思えるかもしれません。

しかし、この小さな差が20年、30年という長期の運用になると、複利の効果で雪だるま式に大きなリターンの差となって表れます。

信託報酬は投資の成果に関わらず必ず発生する費用なので、ここを低く抑えることが資産形成を成功させるための重要な鍵となります。

近年は低コスト競争が激化しており、年率0.1%を下回るような優良なファンドも増えています。

純資産総額はその投資信託にどれだけのお金が集まっているかを示す指標で、いわばファンドの人気度や体力を表します。

純資産総額が大きく、右肩上がりに増えているファンドを選びましょう。

純資産総額が小さいと運用が不安定になったり、最悪の場合運用が途中で強制終了してしまう繰上償還のリスクが高まります。

多くの投資家から支持され、資金が集まり続けているファンドは、それだけ魅力的で安定した運用が期待できる証拠です。

新NISAにおすすめネット証券

新NISAで高配当株投資を始めるには、まず証券会社の口座が必要です。

特に手数料が安く、スマホで手軽に取引できるネット証券は初心者の方におすすめ。

ネット証券の中でも、特に人気が高くサービスも充実している楽天証券とSBI証券の2社を紹介します。

楽天証券の大きな魅力は、なんといっても楽天ポイントが貯まり投資にも使える点です。

楽天カードでの投信積立や取引に応じてポイントが貯まるため、普段から楽天のサービスを利用している方にとっては特におすすめ。

さらに楽天証券は2025年6月にアップデートされ、新サービス「かぶピタッ」が登場しました。

アップデート内容をみていきましょう!

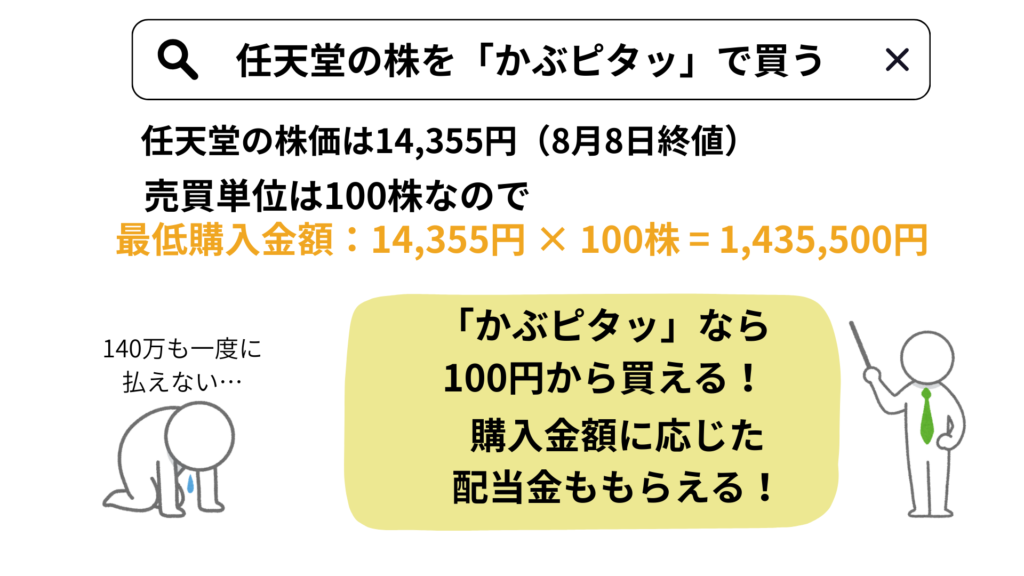

「かぶピタッ」は楽天証券が2025年7月16日に開始した、国内株式を金額で指定して100円から購入できる新しいサービスです。

通常国内株式は100株単位(単元株)で取引されますが、「かぶピタッ」を使えば予算に合わせて好きな金額で投資できます。

任天堂を例に見てみましょう。

かぶピタッならまずはお試しで1,000円分だけ買ってみることもできます。

これまで難しかったNISAの年間投資枠(成長投資枠240万円)を、余すことなくピッタリ使い切ることも可能になりますね。

まずは少額から気軽に高配当株投資を始めてみたい、予算をきっちり管理しながら投資したい、という初心者の方に最適なサービスです。

かぶピタッには、初心者にとって嬉しいメリットがある一方、知っておきたい注意点もあります。

メリット

- 100円から金額指定で買える

- NISA枠を使い切りやすい

- 手数料が無料

- 楽天ポイントが使える

デメリット

- 注文が約定するのは1日1回

- 0.22%のスプレッド(かくれ手数料)

- NISA成長投資枠限定

リアルタイムで取引できない、スプレッドが上乗せされるなどの注意点はおさえておきましょう。

2025年8月8日現在、ネット証券で金額指定取引ができるのは楽天証券だけ!

「iGrow」は、楽天証券が提供する、投資初心者向けのスマートフォンアプリです。

このアプリ一つで、NISA口座を含む投資信託の購入や積立設定、資産全体の管理まで完結できます。

そんなiGrowに配当金の管理機能が追加されました。

保有している国内株式・米国株・投資信託などの配当金・分配金・利金を楽天証券口座情報から自動取得し、過去の実績合計と今後の受取見込み金額を自動で予測してくれます。

SBI証券は、口座開設数がネット証券No.1を誇る人気の高い証券会社です。

| クレカ積立 | NISA口座 | 関連銀行の金利 |

|---|---|---|

| もらえるポイント | ポイント還元率 | ポイントの使いみち |

|---|---|---|

最大の魅力は、新NISA口座での国内株式や米国株式、海外ETFの売買手数料が無料である点です。

さらに1株から株を購入できる「S株(単元未満株)」サービスも手数料無料で利用できるため、数千円といった少額から高配当株投資を気軽に始められます。

三井住友カードを使った「クレカ積立」や、投資信託の保有残高に応じてポイントが貯まる「投信マイレージ」など、ポイントサービスも非常に充実しています。

新NISAの投資信託についてよくあるQ&A

新NISAで投資信託を始めるにあたり、多くの人が疑問に思う点をQ&A形式でまとめました。

投資を始める前の不安や、始めた後の疑問を解消する手助けになれば幸いです。

A. いいえ、つみたて投資枠では一括投資はできません。

つみたて投資枠は積立投資専用です。

一括投資(スポット購入)を行いたい場合は成長投資枠を利用する必要があります。

ただし積立設定の範囲内で「ボーナス設定」により月々の積立額を増額することは可能です。

投資のタイミングを分散させて価格変動リスクを抑える「ドルコスト平均法」のメリットは薄れるため、基本はコツコツ積み立てるのがおすすめです。

A.新NISAで積立投資を始めるには、まず証券会社のNISA口座を開設する必要があります。

特に、手数料が安く取扱商品が豊富なSBI証券や楽天証券といったネット証券がおすすめです。

口座開設の手続きは、スマートフォンやパソコンからオンラインで完結できます。

口座が開設できたら、次に投資したい投資信託を選び積立金額と買付日を設定します。

一度この設定を済ませれば、あとは自動でコツコツと投資が実行されるため、手間なく資産形成を始められます。

A. いいえ、NISA口座は一人一つの金融機関でしか開設できません。

したがって、つみたて投資枠と成長投資枠を別々の金融機関で使い分けることは不可能です。

例えば、SBI証券でNISA口座を開設した場合、その口座の中でつみたて投資枠と成長投資枠の両方を管理することになります。

金融機関は年に1回変更できますが、同一年内に複数の金融機関でNISA口座を利用することはできません。

口座を開設する際は、自分が投資したい商品がその金融機関で取り扱われているかなどを総合的に判断し、慎重に選びましょう。

まとめ

新NISAで投資信託を選ぶなら、手数料が安く市場の平均リターンを目指すインデックス型が基本です。

中でも1本で世界中に投資できる全世界株式(オルカン)や、米国経済の成長が期待できるS&P500が、初心者にもおすすめの王道銘柄とされています。

商品を選ぶ際は、長期的な利益を左右する信託報酬の低さ、ファンドの安定性を示す純資産額の大きさ、リスクを抑える分散投資というポイントを確認することが重要です。